金达威不超18亿可转债获深交所通过 广发证券立功

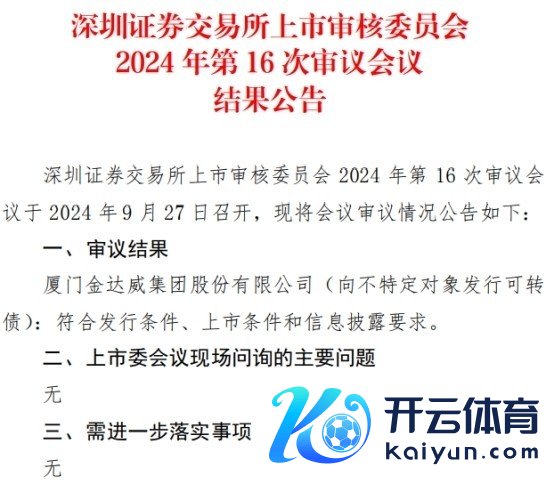

中国经济网北京9月28日讯 深交所上市审核委员会2024年第16次审议会议于2024年9月27日召开,审议遵循线路,厦门金达威集团股份有限公司(以下简称“金达威”,002626.SZ)向不特定对象刊行可转债合适刊行要求、上市要求和信息线路要求。

金达威昨晚公告称,公司本次刊行可转债事项尚需实验中国证监会注册步伐,公司将在收到中国证监会作出的赐与注册或不赐与注册的决定文献后另行公告。

金达威2024年9月20日线路的向不特定对象刊行可调整公司债券召募讲明书(上会稿)线路,公司本次向不特定对象刊行可调整公司债券召募资金总数不跳跃180,134.38万元(含本数),扣除刊行用度后的召募资金净额拟投资于以下面貌:辅酶Q10改扩建面貌、年产10,000吨泛酸钙开导面貌、年产30,000吨阿洛酮糖、年产5,000吨肌醇开导面貌、信息化系统开导面貌和补充流动资金。

本次可转债的期限为自愿行之日起六年。本次可转债每张面值为东说念主民币100元,按面值刊行。本次可转债的票面利率的细则款式及每一计息年度的最终利率水平,提请推进大会授权董事会或董事会授权东说念主士在刊行前凭据国度策略、市集气象和公司具体情况与保荐机构(主承销商)协商细则。本次可调整公司债券在刊行完成前如遇银行入款利率调整,则推进大会授权董事会对票面利率作相应调整。

本次可转债接纳每年付息一次的付息款式,到期璧还系数未转股的可转债本金并支付临了一年利息。公司于可转债期满后五个责任日内办理结束偿还债券余额本息的事项。

本次可转债的转股期自可转债刊行截止之日起满六个月后的第一个来去日起至可转债到期日止。

东方金诚海外信用评估有限公司对本次可调整公司债券进行了信用评级,本次可调整公司债券主体信用评级为AA级,评级瞻望为矫健,本次可转债信用评级为AA级。

本次可转债向公司原推进持行优先配售,原推进有权捣毁配售权。向原推进优先配售的具体数目,提请推进大会授权董事会或董事会授权东说念主士在本次刊行前凭据市集情况与保荐机构(主承销商)协商细则,并在本次刊行的刊行公告中赐与线路。

本次可转债给予原推进优先配售后的余额及原推进捣毁认购优先配售的金额,将通过网下对机构投资者发售及/或通过深圳证券来去所系统网上刊行。如仍出现认购不及,则不及部分由主承销商包销。

金达威本次刊行可转债的保荐机构(主承销商)是广发证券股份有限公司,保荐代表东说念主是孙昭伟、李晓芳。